|

摘要:近年来,受国内宏观经济增速放缓、供给侧结构调整等因素影响,商业银行不良贷款率不断攀升,全国商业银行平均不良贷款率由2012年末的0.95%上升至2016年末的1.74%。从不良贷款余额看,2016年末我国商业银行不良贷款余额15122亿元,而2012年末这一数字仅为4929... 近年来,受国内宏观经济增速放缓、供给侧结构调整等因素影响,商业银行不良贷款率不断攀升,全国商业银行平均不良贷款率由2012年末的0.95%上升至2016年末的1.74%。从不良贷款余额看,2016年末我国商业银行不良贷款余额15122亿元,而2012年末这一数字仅为4929亿元。随着不良资产规模的快速增长,不良资产问题已经明显阻碍商业银行发展,进而影响到我国的金融稳定。 我国商业银行大多由城市、农村信用社改制发展而来,历史上曾有过大量的不良资产包袱,经过不同阶段大规模化解后,商业银行不良贷款率大幅下降至正常水平。本文将对上一轮商业银行不良资产集中处置方式进行分类比较,并探讨当前市场状况下不良贷款处置的途径。 一、国有大型商业银行不良资产处置方式 国有大型商业银行不良资产的批量处置主要集中在1999年~2008年。为处置国有大型商业银行不良资产,财政部于1999年先后成立中国信达资产管理公司(以下简称“中国信达”)、中国东方资产管理公司(以下简称“中国东方”)、中国华融资产管理公司(以下简称“中国华融”)和中国长城(行情7.18 +0.00%,诊股)资产管理公司(以下简称“中国长城”)四大资产管理公司,负责收购、管理和处置国有大型商业银行的不良资产。四大资产管理公司成立后共进行了4次大规模的不良资产接收,见表1。 表1 1999-2008年国有大型商业银行不良资产剥离情况

时间

银行

处置过程

1999~2000年

中国工商银行、中国建设银行、中国银行、中国农业银行

四大国有银行向四大资产管理公司剥离不良资产1.39万亿元,以账面价值估价

2004年

中国银行、中国建设银行、交通银行

中国银行、中国建设银行向中国信达剥离可疑类贷款2787亿元;中国银行、中国建设银行及交通银行委托中国东方和中国信达处置2644亿元损失类贷款

2005年

中国工商银行

2005年5月,工行按拨备前原账面价值向中国华融出售损失类信贷资产及非信贷资产共计2460亿元;同年6月,与四大资产管理公司签署协议,转让可疑类贷款共计4590亿元,四大资产管理公司以无追索权基准,按照拨备前原账面价值收购上述可疑类贷款

2008年

中国农业银行

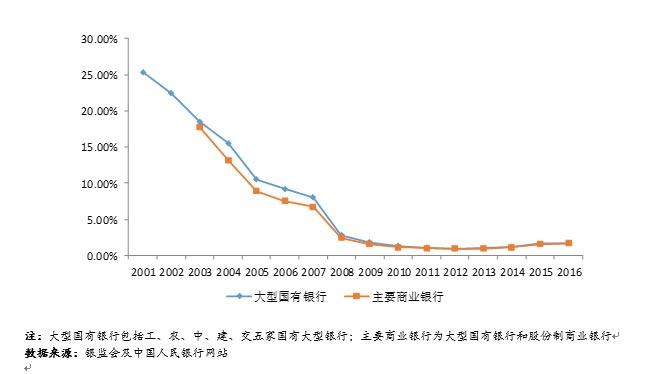

农行按照2007年末账面原值剥离不良资产8156.95亿元,其中贷款7667.68亿元,非信贷资产489.27亿元,置换原向中国人民银行借款1506.02亿元,差额确认为应收财政部款项6650.93亿元,根据《财政部关于中国农业银行不良资产剥离的有关问题的通知》,该款项分15年偿还。截至2016年末,该项余额为2720.23亿元。 数据来源:工农中建及四大AMC年报 经过上述几轮大规模的资产处置,加之通过自身常规处置方式对不良资产的化解,大型国有银行不良贷款率大幅下降,资产质量得到显著改善。截至2008年末,大型国有银行不良贷款率为2.81%,而2001年末高达25.36%。此后,国有大型商业银行不良贷款率不断下降,直至2012年以来随着宏观经济下行,不良贷款率有了反弹的趋势。 图1 2000-2016年末大型国有银行及主要商业银行不良贷款率变化情况

注:大型国有银行包括工、农、中、建、交五家国有大型银行;主要商业银行为大型国有银行和股份制商业银行 数据来源:银监会及中国人民银行网站 二、股份制及区域性商业银行不良资产处置分析 |